Varor som säljs till konsumenter i EU ska vara föremål för moms i det land där konsumenten tar emot varan. Ändringarna den 1 juli 2021 innebär en möjlighet för e-handlare att enklare fullgöra sina momsskyldigheter i olika EU-länder. Normalt ska säljaren registrera sig för moms i de EU-länder där kunderna finns och redovisa momsen i en vanlig momsdeklaration i varje EU-land. Från 1 juli 2021 kan andra EU-länders moms redovisas i en särskild OSS-deklaration

Det finns dock försäljningar som de nya reglerna inte täcker in – trots att man vid första ögonkastet kan bli lurad att tro det. Den här artikeln fokuserar på några svårigheter vad gäller e-handel med varor till konsumenter inom EU. Artikeln behandlar inte distanshandel vid import.

Att transaktionen inte omfattas av de nya reglerna får till följd att momsen ändå ska redovisas i en vanlig momsdeklaration. Är det ett annat EU-lands moms måste alltså säljaren registrera sig till moms i det eller de länderna. Alltså, precis det som man hoppas undvika med hjälp av de nya reglerna.

OSS-deklarationen – bara för distanshandel

Det enklaste hade varit att låta all varuförsäljning till konsumenter inom EU, som görs via en webbshop, redovisas i OSS-deklarationen. Så är tyvärr inte reglerna utformade.

För att få lov att redovisa momsen i en OSS-deklaration ska det vara fråga om distanshandel inom EU – med några få undantag för plattformsföretag, jämför nedan. Distanshandel är det när transporten av varan påbörjas i ett EU-land och avslutas i ett annat EU-land.

Ej för landsinterna försäljningar

Ett svenskt e-handelsbolag som har sitt varulager i Sverige och därifrån levererar varor till konsumenter i Sverige ska alltså redovisa den svenska momsen i den vanliga svenska momsdeklarationen – även om bolaget också har en OSS-registrering.

På motsvarande sätt, om lagret ligger i exempelvis Tyskland ska moms redovisas i en vanlig tysk momsdeklaration vid försäljningen till tyska konsumenter.

Gränsöverskridande försäljningar

Om det svenska e-handelsbolaget från sitt eget varulager i Tyskland säljer varor till svenska konsumenter så ska däremot momsen redovisas i OSS-deklarationen.

Utökad användning av OSS för plattformar

Plattformsföretag – alltså webbshopar – som säljer andra leverantörers varor via webbshopen får – i några situationer – lov att redovisa även varuförsäljningar som inte är gränsöverskridande i OSS-deklarationen.

Det gäller när den bakomliggande leverantören inte är etablerad i EU. Varan ska dock finnas inom EU vid försäljningen till konsument (distanshandel vid import behandlas inte i denna artikel).

I den situationen blir plattformsföretaget en ”deemed supplier” – vilket Skatteverket har översatt till ”faktisk leverantör”. Oavsett vad man kallar det är innebörden att plattformsföretaget ska redovisa moms på varuförsäljningen till konsument.

För försäljningar som plattformsföretaget är en ”deemed supplier” får plattformen redovisa momsen i en OSS-deklaration – alltså även sådana som inte är gränsöverskridande.

Inte alltid OSS för plattformars varuförsäljningar

Ett plattformsföretag kan givetvis också sälja sina egna varor via webbshopen. Då gäller samma regler som beskrivits ovan – att det ska vara fråga om distanshandel – för att momsen ska kunna redovisas i en OSS-deklaration.

Bakomliggande leverantörs varor

Om det är en bakomliggande leverantörs varor som säljs via plattformens webbshop är det bara om plattformen är en ”deemed supplier” som plattformen – utan undantag – ska redovisa momsen.

Om den bakomliggande leverantören är etablerad inom EU blir plattformen inte en ”deemed supplier”. Det innebär att de nya reglerna för e-handel inte gäller i den situationen. Istället kommer vem som ska redovisa momsen att bli beroende av i vems namn som varorna säljs i webbshopen.

Försäljning i annans namn

Om plattformen säljer varorna i den bakomliggande leverantörs namn är det den bakomliggande leverantören som ansvarar för momsredovisningen. Om den bakomliggande leverantörens transaktion är distanshandel kan momsen redovisas i en OSS-deklaration.

Försäljning i eget namn

Om plattformen säljer varor i eget namn anses plattformen, enligt allmänna regler, köpa in varan och sälja den vidare. Då blir plattformen den som ska redovisa momsen på försäljningen till konsumenten. Det är dock inte alltid distanshandel för plattformen.

För att avgöra om det är distanshandel behöver reglerna för kedjetransaktioner inom EU beaktas.

I exemplen nedan förutsätter vi att plattformen i eget namn säljer varor samt ansvarar för transporten av varan från den bakomliggande leverantören direkt till konsumenten.

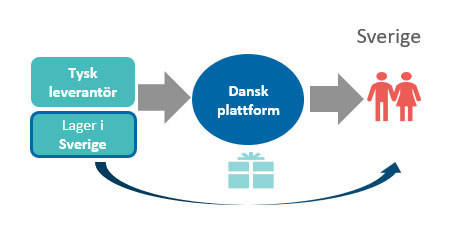

Exempel 1

Varan skickas från den tyska leverantörens lager i Sverige till konsument i Sverige. Det är därför inte distanshandel. Eftersom plattformen inte är en ”deemed supplier” i den här situationen kan inte momsen redovisas i en OSS-deklaration.

Om plattformen inte sedan tidigare är registrerad för moms i Sverige blir det skyldigt att registrera sig och lämna en vanlig momsdeklaration för den här situationen.

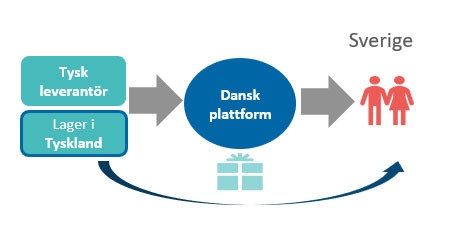

Exempel 2

Varan skickas från den tyska leverantörens lager i Tyskland till konsument i ett annat EU-land, Sverige. Om plattformen köper varorna från leverantören med åberopande av ett VAT-nummer i Tyskland – i det land därifrån varorna skickas – blir det distanshandel från Tyskland för plattformen. Den svenska momsen som plattformen ska redovisa kan därför redovisas i en OSS-deklaration.

Jag tror dock att det vanligaste är att plattformen köper varorna med åberopande av ett VAT-nummer i ett annat EU-land än Tyskland – eller inget VAT-nummer alls. Då kommer plattformen anses göra ett unionsinternt förvärv av varor i Sverige, i det land dit varorna skickas. Försäljningen till konsumenten i Sverige är då inte distanshandel utan en landsintern försäljning i Sverige. Eftersom plattformen inte är ”deemed supplier” i den här situationen kan momsen inte redovisas i en OSS-deklaration.

Om plattformen inte sedan tidigare är registrerad för moms i Sverige blir det skyldigt att registrera sig och lämna en vanlig momsdeklaration för den här situationen.

Svårt att göra rätt!

Det borde naturligtvis vara lätt att göra rätt med momsen – men ibland är det små, men viktiga detaljer, som ändrar förutsättningarna för vad som är rätt momshantering.

Jag tror att många e-handlare av misstag kommer att redovisa även landsinterna varuförsäljningar till konsumenter i OSS-deklarationen.

Jag tror också att många plattformsföretag av misstag kommer att redovisa momsen på försäljningar där de inte är en ”deemed supplier” i en OSS-deklaration.

Misstagen kommer sannolikt leda till att moms redovisas i rätt land men i ”fel system”. För plattformsföretagens del kommer det sannolikt leda till att de inte registrerar sig för moms på vanligt sätt i ett enskilt EU-land – trots att skyldigheten finns. Eventuella påföljder, avgifter, för bristande efterlevnad av reglerna beslutas av respektive land. Därför är det svårt att överblicka konsekvenserna av de fel som kan uppkomma i andra EU-länder.

Tänk om inte alla EU-länder gör samma bedömning?

Jag har utformat exemplen i denna artikel i enlighet med svenska Skatteverkets bedömning – eftersom det är varuförsäljningar till konsumenter i Sverige.

Mig veterligen finns inte någon EU-gemensam definition av vad som avses med försäljning i ”eget namn”. Potentiellt kan alltså skattemyndigheten i andra länder göra en annan bedömning.

Svenska plattformsföretag som säljer till konsumenter i andra EU-länder kan därför ha behov av att utreda vad som gäller i respektive EU-land.

Här har Skatteverket en väldigt viktig uppgift – nämligen att arbeta för att få en samsyn med övriga EU-länder. Det finns annars en risk för vissa länder lägger ansvaret för momsinbetalningen på den bakomliggande leverantören medan andra länder lägger ansvaret på plattformen.

Bättre att sälja i annans namn?

Jag hade önskat ett system där all försäljning till konsument inom EU kunde redovisas i en OSS-deklaration. Tyvärr blev inte de nya momsreglerna utformade så.

Ett sätt att undgå fällorna, som beskrivs i exemplen ovan, skulle kunna vara att plattformsföretaget säljer varor i den bakomliggande leverantörers namn. Då är det ingen tveksamhet om att ansvaret för momsinbetalningen ligger på den bakomliggande leverantören.